在美国生活,每个人都会听到信用分数,也叫FICO Credit Score。 那这个信用分数是怎么得来的呢?

(一)FICO Score影响因素

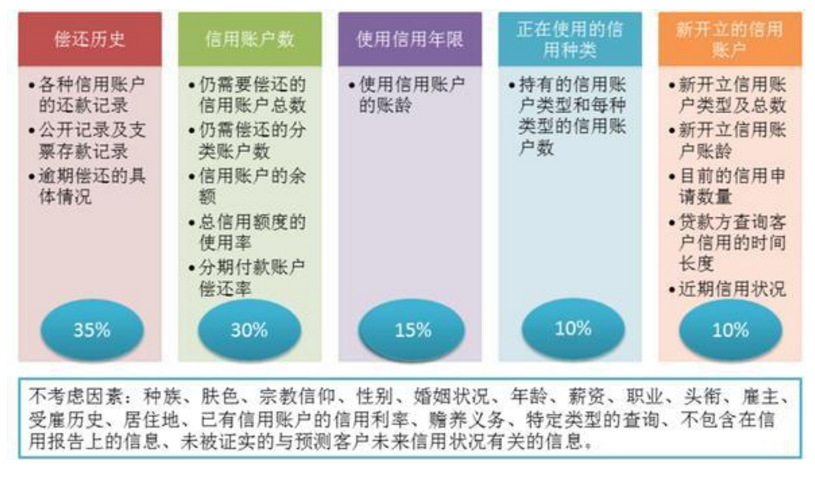

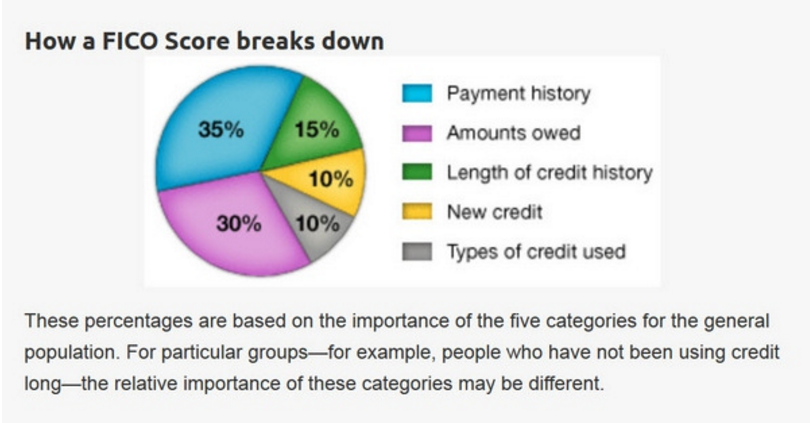

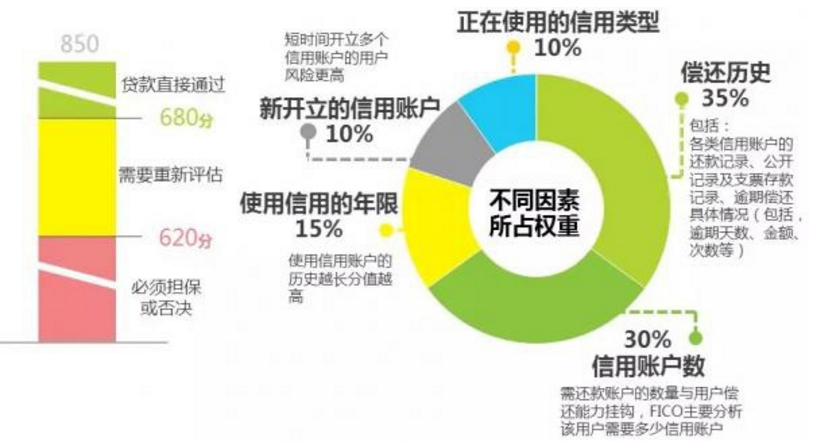

信用分数是利用数学模型依据个人的信用报告评估银行风险大小的一个数值,一般来说数值越高风险越小。信用分数的数学模型有许多种,在银行届运用最广泛的就是FICO分数(300~850分之间),这是由FICO公司拥有的一种计算模型,其具体细节并没有批露,但是其信用分数的组成已经被总结出来了,就是下面那张图。从下图可以看出, 以下几点综合,决定了您的信用分数。

1.首先是按时还款(payment history), 您有贷款,或是有用信用卡没有问题, 问题是您是否可以按时还款和付账单。 如果您的还款记录好, 会对您的信用分数有很大帮助。支付历史主要显示客户的历史偿还情况,以帮助贷款方了解该客户是否存在历史的逾期还款记录,主要包括:(1)各种信用账户的还款记录,包括信用卡(例如:Visa、MasterCard、AmericanExpress、Discover)、零售账户(直接从商户获得的信用)、分期偿还贷款、金融公司账户、抵押贷款。(2)公开记录及支票存款记录,该类记录主要包括破产记录、丧失抵押品赎回权记录、法律诉讼事件、留置权记录及判决。涉及金额大的事件比金额小的对FICO得分的影响要大,同样的金额下,越晚发生的事件要比早发生的事件对得分的影响大。一般来讲,破产信息会在信用报告上记录7-10年。(3)逾期偿还的具体情况,包括,逾期的天数、未偿还的金额、逾期还款的次数和逾期发生时距现在的时间长度等。例如,一个发生在上个月的逾期60天的记录对FICO得分的影响会大于一个发生在5年前的逾期90天的记录。据统计,大约有不足50%的人有逾期30天还款的记录,大约只有30%的人有逾期60天以上还款的记录,而77%的人从来没有过逾期90天以上不还款的,仅有低于20%的人有过违约行为而被银行强行关闭信用账户。

2.其次是您的债务和您的收入要有一定的比例(amount Owed)。您的债务和收入比例过高, 会对信用分数有影响。 相反, 如果您不借一分钱, 也就是没有债务的话, 其实对您的信用分数也有负面影响。 所以保持一个合理的比例是最好的。对于贷款方来讲,一个客户有信用账户需要偿还贷款,并不意味着这个客户的信用风险高。相反地,如果一个客户有限的还款能力被用尽,则说明这个客户存在很高的信用风险,有过度使用信用的可能,同时也就意味着他具有更高的逾期还款可能性。该类因素主要是分析对于一个客户,究竟多少个信用账户是足够多的,从而能够准确反应出客户的还款能力。

这类因素具体包括:(1)仍需要偿还的信用账户总数,美国的信用管理局每个月都会将客户截止到上个月的需要偿还的信用账户总数写入客户的信用报告中。(2)仍需要偿还的分类账户数,这是对信用账户总数的详细描述,例如,仍需要偿还的信用卡数量,分期付款账户数等。(3)信用账户的余额,一般来讲,有一个少量余额的信用账户会比没有余额的信用账户让贷款方更感觉到可靠。另外,注消那些余额为零的不再使用的信用账户会体现客户的良好信用,但是并不能提高信用得分。(4)总信用额度的使用率,使用率越高,则说明客户的信用风险越大。(5)分期付款账户偿还率,用以衡量分期付款账户的余额。据最新统计,美国人均信用账户13个,包括信用卡账户和分期付款账户,不包括储蓄存款户和支票账户,这13个信用账户中,信用卡账户一般占9个,分期付款账户有4个。大约40%的信用卡持有者,其信用卡内的余额低于1000美元,仅有15%的客户会使用超过10000美元的信用。除了抵押贷款外,48%的客户贷款余额低于5000美元,近37%的客户贷款余额超过10000美元。在美国使用信用卡的客户,平均授信额度为19000美元,超过半数的客户使用信用额度不足30%,仅有七分之一的客户会使用信用额度超过80%。

3.您的信用史的长短(length of Credit History). 这里有一个问题,如果您没有美国的社会安全号码, 信用调查局没有办法收集您的信用历史。 一般好的信用要有起码两年以上的信用历史。 这包括了你的所有卡的平均长短,以及你最久的那张卡的长短。所以你的第一张卡最好申请没有年费的卡,然后一直不要取消。并且你的有年费的卡最好等到9-11个月以后再取消,不要一拿到你的bonus就取消,这样都有利于增长你的credit history的长度。

一般来讲,使用信用的历史越长,越能增加FICO信用得分。该项因素主要指信用账户的账龄,既考虑最早开立的账户的账龄,也包括新开立的信用账户的账龄,以及平均信用账户账龄。

据信用报告反映,美国最早开立的信用账户的平均账龄是14年,超过25%的客户的信用历史长于20年,只有不足5%的客户的信用历史小于2年。

4.其它还包括您的新增的信用账户(New Credit Account)

在现今的经济生活中,人们总是倾向于开立更多的信用账户,选择信用购物的消费方式,FICO评分系统也将这种倾向体现在信用得分中。据调查,在很短时间内开立多个信用账户的客户具有更高的信用风险,尤其是那些信用历史不长的人。该项因素主要包括:(1)新开立的信用账户数,系统将记录客户新开立的账户类型及总数;(2)新开立的信用账户账龄;(3)目前的信用申请数量,该项内容主要由查询该客户信用的次数得出,查询次数在信用报告中只保存两年;(4)贷款方查询客户信用的时间长度;(5)最近的信用状况,对于新开立的信用账户及时还款,会在一段时间后,提高客户的FICO得分。

和

您借款的种类(types of credit used)

主要分析客户的信用卡账户、零售账户、分期付款账户、金融公司账户和抵押贷款账户的混合使用情况,具体包括:持有的信用账户类型和每种类型的信用账户数。

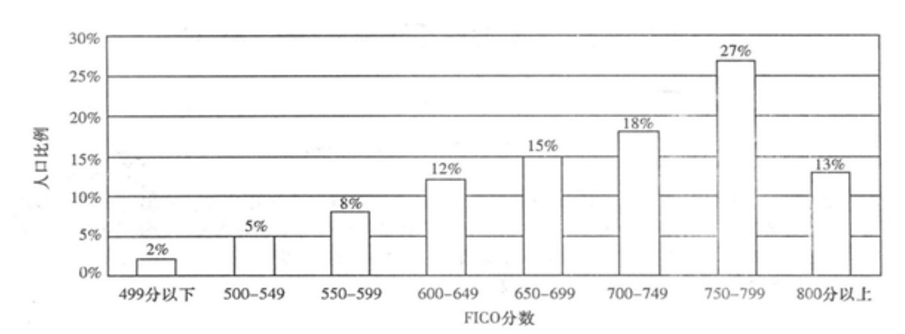

美国人的FICO分数分布情况

(二)FICO Score计算因素